En tant que salarié, travailleur indépendant ou retraité installé au Portugal il faudra vous acquitter de l’imposition sur le revenu, appelé IRS. C’est le cas également d’autres types de revenus et comme la France, l’impôt portugais est progressif et est directement retenu à la source par l’employeur qui le reverse à l’État. En 2026 il existe 9 tranches d’imposition allant de 12,5% à 48% et elles démarrent dès le premier euro de salaire perçu, avec certains abattements possibles. Quelles sont les tranches d’imposition au Portugal ? Comment calculer les impôts sur le revenu ? Je suis Lisbob, l’assistant des expats, et je vous dis tout sur l’imposition sur le revenu au Portugal en 2026.

Revenus soumis à l’IRS au Portugal

L'imposition sur le revenu est appelé IRS au Portugal. Cet impôt est prélevé sur pratiquement tous les revenus perçus par les contribuables. Au total, six catégories de revenus sont soumises à cet impôt :

Catégorie A

Cette catégorie comprend les revenus du travail en tant qu’employé, tels que les salaires, primes, bonus, commissions, participations, subventions ou primes, indemnités, etc.

Catégorie B

Cette catégorie comprend les revenus d'entreprenariat et de profession libérale. Sont concernés les revenus générés par l'exercice de toute activité commerciale, industrielle, agricole, forestière ou d'élevage. Entre autres revenus, cette catégorie comprend les revenus des travailleurs indépendants, de toute activité de prestation de services, y compris celles à caractère scientifique, artistique ou technique, quelle qu'en soit la nature.

Catégorie E

Cela concerne les revenus du capital, y compris les intérêts sur les dépôts à vue ou à terme, ainsi les dividendes.

Catégorie F

Cette catégorie inclus les revenus immobiliers comme les revenus des immeubles ruraux, urbains et mixtes. Cette catégorie couvre également les revenus de l'exploitation d'un logement touristique, pour autant qu'ils ne soient pas liés à une entreprise.

Catégorie G

Cela comprend les augmentations d'actifs qui ne sont pas prises en compte dans les autres catégories de revenu. Ce sont par exemple : les plus-values, les indemnités pour dommages indirects non prouvés et pour manque à gagner et les indemnités pour préjudice moral. Les montants attribués en raison de la prise en charge d'obligations de non-concurrence et d'augmentations injustifiées des capitaux propres sont également pris en compte.

Catégorie H

Il s'agit des revenus de la retraite comme les pensions de vieillesse, d'invalidité ou encore les pensions alimentaires. Sont également incluses dans la catégorie H les prestations versées par les compagnies d'assurance, les fonds de pension ou autres entités, au titre des régimes complémentaires de sécurité sociale, au titre des cotisations patronales et qui ne sont pas considérées comme des revenus d'un emploi salarié.

Il est essentiel de connaître le montant des taxes à régler afin d’éviter tout mauvaise surprise

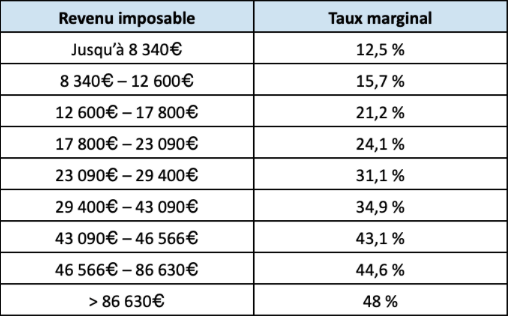

Barème et tranches d’imposition au Portugal

Le Portugal propose comme la France un impôt qui est progressif. Cela veut dire qu’un taux est appliqué à chaque tranche de revenus et non sur sa totalité.

Par exemple pour un revenu de 16.000 € annuel vous serez imposé à :

12,5 % sur 8.340 €

15,7% entre 8.341 € et 12.600 €

21,2% entre 12.601 € et 16.000 €

En revanche, le Portugal impose les revenus dès le premier centime d’euro perçu et non comme en France ou en Angleterre où il existe une exonération totale d’imposition en-deçà d’un certain seuil.

Aussi, le Portugal a mis en place le prélèvement à la source, ce qui signifie que le montant des impôts à régler est directement prélevé sur les salaires par l’employeur. Ce dernier reverse ensuite les sommes perçues à l’État portugais.

Voici le barème de l’imposition sur le revenu au Portugal en 2026 :

Imposition sur le revenu au Portugal en 2026

Déclaration d’impôt

Même si les impôts sont prélevés à la source, le Portugal impose l’obligation de remplir une déclaration annuelle, qui se fait en ligne sur le portail des Finanças. Cette déclaration permet tout simplement de vérifier les informations et montants perçus tout au long de l’année précédente.

Cette déclaration se fait du mois d’avril au mois de juin pour l’année fiscale précédente (de janvier à décembre au Portugal).

Grâce à cette déclaration, le fisc portugais peut s’assurer que le bon montant a été perçu. Le cas échéant deux possibilités : un remboursement de leur part, ou bien un ajustement d’impôt à régler. C’est également à ce moment que les autorités fiscales portugaises vont calculer le remboursement des factures enregistrées l’année précédente.

Abattements, réductions et exonération d’impôts

Le Portugal permet des déductions spécifiques pour chaque catégorie de contribuable, ainsi que des abattements tenant compte de conditions particulières de chacun, comme son état civil, le nombre depersonnes à charge, le type d'activité, etc.

Il est possible de réduire les dons faits à des organismes religieux ou de bienfaisance du montant d’impôt à payer.

Comme dit précédemment Il est également possible de déduire certaines dépenses du revenu imposable en enregistrant ces factures tout au long de l’année. Chaque contribuable se voit rembourser une partie de la TVA qu’il a régler sur des dépenses de certaines catégories, et ce remboursement peut atteindre plusieurs centaines d’euros.

Ce qui change en 2026

Mise à jour des tranches : Les limites de revenus de chaque tranche sont augmentées d’environ 3,5 % pour tenir compte de l’inflation, ce qui permet de gagner un peu plus avant d’atteindre la tranche supérieure.

Légère baisse des taux : Les taux pour plusieurs tranches intermédiaires (notamment 2e à 5e) sont réduits d’environ 0,3 point chacun, afin d’alléger la pression fiscale sur les revenus moyens.

Détails clés à retenir

L’IRS est progressif : plus vos revenus augmentent, plus la part de votre revenu soumise à l’imposition élevée augmente.

Les résidents fiscaux (ceux qui vivent plus de 183 jours par an au Portugal) paient l’IRS sur leurs revenus mondiaux.

Les non-résidents ne paient l’impôt que sur les revenus provenant du Portugal.

Des exonérations et régimes spéciaux, comme le régime des Résidents Non Habituels (NHR), peuvent aussi influencer votre imposition selon votre situation.